Der folgende Artikel wurde zunächst im Traders-Magazin veröffentlicht.

Viele einkommensorientierte Investoren bauen ein Dividendenportfolio auf und setzen auf die sogenannte Buy-and-Hold-Strategie. Sie versuchen also, ihre Aktien über einen sehr langen Zeitraum hinweg im Depot zu halten. In vielen Fällen wird dabei zu lange an vermeintlich attraktiven Dividendentiteln festgehalten, ohne dass es dafür eine fundamentale Basis gibt. Dieses Vorgehen führt häufig zu enttäuschenden Ergebnissen. Beliebte Dividendenaktien wie 3M, Altria, Intel und andere haben in den letzten Jahren deutlich unterdurchschnittliche Renditen erzielt und sich im Nachhinein als Value-Fallen erwiesen.

Um solche Risiken zu minimieren, setzen viele Anleger auf eine starke Diversifikation und statten ihre Portfolios mit 50 oder mehr Aktien aus. Das Problem: In solchen breit aufgestellten Depots wird die Rendite der Gewinneraktien durch die schwächeren Performer verwässert. In der Regel schneiden solche Depots daher deutlich schlechter ab als der Markt beziehungsweise die zugrundeliegende Benchmark. An dieser Stelle darf die Frage erlaubt sein, ob ein indexbasiertes ETF nicht die bessere Lösung wäre.

Die gezielte Auswahl der Aktien

Die Cashflow-Strategie verfolgt einen anderen Ansatz. Hierbei wird bei der Auswahl der Aktien ein hoher Wert auf ein robustes Geschäftsmodell, überzeugende Fundamentaldaten, aktionärsfreundliches Management und eine stabile Dividendenhistorie gelegt. Zur Renditeoptimierung werden optionsbasierte Stilhaltergeschäfte eingesetzt.

Unter einer stabilen Dividendenhistorie ist zu verstehen, dass das Unternehmen in einem Zeitraum von zehn oder mehr Jahren, beziehungsweise seit Beginn der Ausschüttung, falls dieser weniger als zehn Jahre zurückliegt, seine Dividende nicht gekürzt oder gestrichen hat. Idealerweise wurden die Dividenden sogar jedes Jahr gesteigert.

Zeitgleich setzt die Cashflow-Strategie eine effektive Ausschüttungsquote voraus. Wenn ein Unternehmen sich in einer dynamischen Wachstumsphase befindet – die jährlichen Steigerungen der Einnahmen liegen bei zehn Prozent oder höher – dann sollte es einen beträchtlichen Teil der Gewinne in sein Wachstum stecken. Eine Ausschüttungsquote zwischen 25 und 50 Prozent ist in diesem Fall als gesund anzusehen.

Agiert ein Unternehmen dagegen in einem gesättigten Markt mit geringen Wachstumsaussichten, dann ist eine Ausschüttungsquote zwischen 50 und 80 Prozent angebracht.

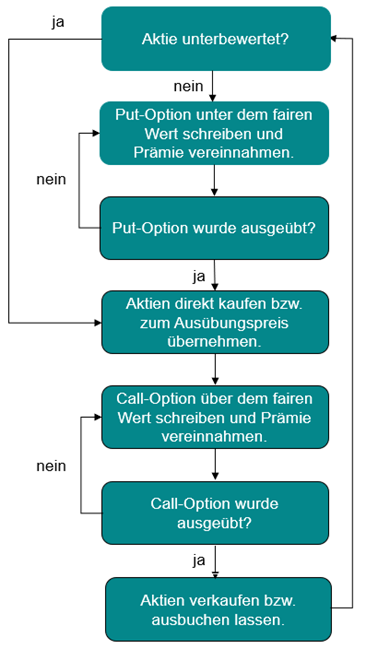

Ablauf der Cashflow-Strategie:

Schritt: Nachdem eine passende Qualitätsaktie ausgewählt wurde, wird anhand eines einfachen Modells (wie beispielsweise der KGV-Methode) der faire Wert dieser Aktie ermittelt. Hierzu kann auch auf Hilfstools (Finanzdienste wie AlphaSpread, InvestingPro etc.) zurückgegriffen werden. Einen einfachen Fair-Value-Rechner findest Du auch auf der Website des Autors.

Schritt: Ist die Aktie bereits unterbewertet, wird diese direkt gekauft. Andernfalls werden cash-gesicherte Put-Optionen unterhalb des fairen Werts des Basiswerts geschrieben (also verkauft). Die Put-Optionen werden dabei solange geschrieben, bis diese ausgeübt und die Papiere physisch in das Depot des Stillhalters eingebucht werden, oder der Put-Verkauf sich für den Anleger aufgrund zu kleiner Prämien nicht mehr rentiert (Aktie steigt deutlich über den fairen Wert).

Hinweis: Die Bestimmung des fairen Werts ist immer subjektiv und hängt von den gewählten Parametern wie etwa geschätztem Gewinnwachstum ab. Um einen größeren Sicherheitspuffer zu haben, wird daher beim Put-Verkauf eine Sicherheitsmarge (Abstand zum fairen Wert) von mindestens fünf bis zehn Prozent vorausgesetzt. Der Put-Strike sollte also mindestens fünf bis zehn Prozent unter dem fairen Wert liegen.Schritt: Nach der Einbuchung der Aktien setzt sich der Cashflow-Kreislauf fort, indem der Anleger regelmäßige Dividenden erhält.

Schritt: Zur Renditeoptimierung kann der Stillhalter zusätzlich gedeckte Call-Optionen auf bestehende Positionen schreiben. Bei Aktien von langsam wachsenden Unternehmen (beispielsweise Coca-Cola, Kraft Heinz etc.) können die Calls bereits zehn bis 20 Prozent über dem fairen Wert geschrieben werden. Bei dynamischeren Werten (Apple, Microsoft etc.) kann ein höheres Renditepotenzial vorausgesetzt werden (Calls werden 20 bis 50 Prozent über dem fairen Wert geschrieben).

Werden die Aktien nach Ausübung der Call-Optionen schließlich ausgebucht, beginnt der Cashflow-Kreislauf von vorne: Der Anleger eröffnet dann eine neue Position über das Schreiben von Put-Optionen nach dem oben vorgestellten Verfahren.

Das folgende Bild zeigt die einzelnen Schritte im Flussdiagramm.

Prämien und Laufzeiten der Optionen

Bei der Auswahl der Optionen wird vorausgesetzt, dass die abgeworfenen Prämien mindestens dem risikolosen Zinssatz – also der Rendite der zehnjährigen Staatsanleihen im Land der Heimatbörse des Basiswerts – entsprechen. Bei den Laufzeiten ist der Anleger relativ flexibel. Je näher sich der Options-Strike am aktuellen Kurs befindet, desto kürzer können die Laufzeiten gewählt werden. Mehr Details zur Auswahl der passenden Put- und Call-Optionen findest Du im Buch „Cashflow-Strategie: So baust Du ein Vermögen an der Börse auf“, das auf Amazon.de erhältlich ist.

Vorteile der Cashflow-Strategie

Im Kontext der Cashflow-Strategie fokussiert sich der Anleger ausschließlich auf Aktien mit robusten Fundamentaldaten. Dabei werden die Papiere nur zu attraktiven Preisen gekauft. Zeitgleich erhöhen die regelmäßigen Optionsverkäufe die Gesamtrendite des Depots.

Ist die Aktie überbewertet oder aus fundamentaler und operativer Sicht nicht mehr interessant, wird diese konsequent wieder verkauft. Das ist ein wesentlicher Unterschied zur trägen Buy-and-Hold-Strategie.

Im Gegensatz zu anderen Optionsstrategien sind bei diesem Vorgehen keine Adjustierungsmaßnahmen während der Laufzeit der Optionen notwendig. Der Stillhalter möchte die Aktien gerne kaufen, wenn diese zu seinem Wunschpreis gehandelt werden. Tatsächlich lässt er sich sogar für seine Bereitschaft, die Aktien günstiger zu kaufen, über die Vereinnahmung von Put-Prämien bezahlen. Umgekehrt ist er bereit, die Papiere wieder abzugeben, wenn diese überbewertet sind. Auch dafür lässt er sich über Call-Prämien bezahlen.

Nachteile und Risiken

Im Kontext der Cashflow-Strategie wird nicht auf Margin gehandelt, sondern immer mit eigenem Kapital. Da ein Optionskontrakt in der Regel mindestens 100 Aktien entspricht, ist daher ein höherer Kapitalbedarf notwendig. Deswegen gilt die Regel: Je größer das Depot, desto mehr Möglichkeiten hat der Händler. Empfehlenswert sind Depotgrößen von mindestens 20.000 bis 30.000 EUR.

Durch das Schreiben von gedeckten Call-Optionen wird das Aufwärtspotenzial des Basiswerts begrenzt. Dieser Nachteil wird jedoch in Kauf genommen, dass der Anleger dadurch ein attraktiveres Chance-Risiko-Profil erhält (überbewertete Aktien werden wieder verkauft).

Cashflow-Strategie anhand der Aktien von Texas Instruments

Der Marktführer für Analog-Chips, Texas Instruments, überzeugt durch ein hochprofitables Geschäftsmodell, ein diversifiziertes Produktportfolio und investorenfreundliches Management. Neben der gesunden Bilanz sorgen insbesondere die Margenstärke und die deutlich überdurchschnittliche Kapitalrentabilität des US-Konzerns für Pluspunkte.

Die Steigerung des Aktionärswerts gehört zum Grundpfeiler der Unternehmensstrategie von Texas Instruments. Der Halbleitergigant erhöht seit 20 Jahren ununterbrochen seine Dividende, wobei das durchschnittliche jährliche Dividendenwachstum sich auf rund 24 % beläuft. Da das Unternehmen in einem gesättigten Markt für analoge Halbleiter agiert, kann es sich erlauben, den Großteil seiner Gewinne auszuschütten. Die Ausschüttungsquote liegt bei sehr soliden 70 % bei einer aktuellen Dividendenrendite von 3,26 %.

Texas Instruments ist folglich ein idealer Kandidat für die Cashflow-Strategie. Die eingehende Analyse hat ergeben, dass die Aktie bei einem Kurs von rund 160 USD derzeit fair bewertet ist (Stand: 22.04.2024). Um einen größeren Sicherheitspuffer zu haben, bietet sich an dieser Stelle der Einstieg über eine Put-Option mit dem Basispreis von 150,00 USD oder 145,00 USD an. Hierzu können auch Optionen mit einer relativ kurzen Laufzeit gewählt werden, beispielsweise mit dem Verfallstag 31. Mai 2024. Zum Zeitpunkt der Erstellung dieses Artikels wirft eine Option mit dem Strike bei 150,00 USD eine Prämie von 320,00 USD ab, was einer jährlichen Verzinsung auf den Übernahmepreis von rund 25 % entspricht. Eine sehr üppige Prämie.

Im folgenden wird das hier beschriebene Vorgehen im Chart veranschaulicht.

Die Aktie von Texas Instruments ist ein idealer Kandidat für die Cashflow-Strategie. Das Unternehmen überzeugt durch eine dominante Marktposition, robuste Fundamentaldaten, gesunde Bilanz und jährlich steigende Dividenden. Im Kontext der Cashflow-Strategie bietet sich der Einstieg über das Schreiben eines Puts mit dem Basispreis 150,00 USD an.

Anwendung für Swing-Trader

Die Cashflow-Strategie kann auch von Swing-Tradern sehr effektiv angewandt werden. Beispielsweise, um Seitwärtstrends zu handeln. Als Ein- und Ausstiegspunkte können dabei markante Chart-Marken oder andere technische Indikatoren verwendet werden.

In diesem Kontext verkauft der Trader Put-Optionen im unteren Bereich des Seitwärtskanals, bis die Papiere physisch übernommen werden. Danach fokussiert er sich auf Dividendeneinnahmen, bis sich der Verkauf von Call-Optionen im oberen Bereich des Seitwärtskanals für ihn rentiert. Nachdem die Aktien ausgebucht wurden, können wieder Puts im unteren Bereich des Seitwärtskanals verkauft werden, sofern die Aktie an der oberen Kanalbegrenzung zurücksetzt.

Als Risikomanagement-Instrumente können Stopp-Loss-Orders eingesetzt werden. Je nach Positionsgröße und Risikotoleranz des Traders können die Stopps fünf bis zehn Prozent unterhalb der unteren Kanalbegrenzung gesetzt werden. Im Bild 3 wird das vorgestellte Verfahren anhand der Kraft-Heinz-Aktie veranschaulicht.

Ein Seitwärtskanal lässt sich gut für den Handel mit Optionen einsetzen. Im unteren Bereich des Kanals werden Put-Optionen verkauft. In der oberen Hälfte des Seitwärtskanals können Call-Optionen verkauft werden. In beiden Fällen erhält der Optionsverkäufer Prämien als zusätzliche Einnahme.

Fazit

Die Cashflow-Strategie ist ein universelles Vorgehen zum langfristigen Vermögensaufbau an der Börse, das einen hohen Wert auf Fundamentaldaten und Qualität der Anlage legt und daher ein exzellentes Chance-Risiko-Verhältnis bietet. Im Gegensatz zu anderen fundamental orientierten Langfriststrategien werden zur Renditeoptimierung Stillhaltergeschäfte eingesetzt. Mit dem Ziel, die jährliche Rendite der Benchmark um mehrere Prozentpunkte zu übertreffen.

Ein Praxisbeispiel findest Du im Buch „Cashflow-Strategie“. Während des Bärenmarktes im Jahr 2022 konnte der Autor mit dieser Strategie seine Benchmark – den S&P-500-Index inklusive Dividenden – im gleichen Zeitraum um knapp 18 Prozentpunkte übertreffen.

Über den Autor:

Emil Jusifov ist ein erfahrener Wirtschaftsjournalist und Investor, der sich seit vielen Jahren mit der Geldanlage an der Börse beschäftigt. Als Redakteur verfasste er zahlreiche Analysen und Berichte für große Fachpublikationen und Börsenmagazine. Bis heute schreibt er als freier Publizist und Analyst für namhafte Medienhäuser.

Im Jahr 2023 machte er sich selbständig, um Privatanlegern den Weg in die Welt der lukrativen Einkommensstrategien zu ebnen. Über seine Website cashflow-profi.de bietet er unter anderem den Börsenbrief Cashflow-Strategie an.